消費税課税事業者

太陽光発電をはじめた時の記事はこれです。

売り上げが1000万円以上ある事業者は支払った消費税と得られた消費税を相殺して、その結果で還付もしくは支払いを行います。これが消費税の課税事業者です。

売り上げが1000万円より少ない私たちのような個人事業者は簡易税制といって、これを行わなくてもよいことになっています。

太陽光発電事業は原材料の仕入れは太陽光ですのでただです。これ以外には、プラントで消費するパワコンの電力がありますが、数千円と非常に少ないです。コストはこれ以外にもメンテナンス費用などが掛かりますが、原価に対して売り上げが大きな数字になる特徴があります。

こうした事業特性は仕入れで支払う消費税が少ないので簡易税制のほうが投資回収効率は高いのですが、もう一つの特性として、太陽光発電は設備購入に2000万円規模の大きな投資資金を必要とします。この時支払う消費税が極大化してしまいます。10%であれば200万円にもなります。年間売り上げに相当する金額です。もし事業開始時に投資し、その後投資しないなら、初年度の設備投資の消費税を資金回収することで資本効率を高めることができる場合があります。

私はこの条件に当てはまるため、消費税課税事業者選択届を出して課税事業者として消費税を申告する事業者となっています。初年度にこの届を出しました。元の簡易税制に戻るには届だけであれば2年で戻れます、固定資産を購入した場合3年間(事業年度で3期)戻れないという規則です。

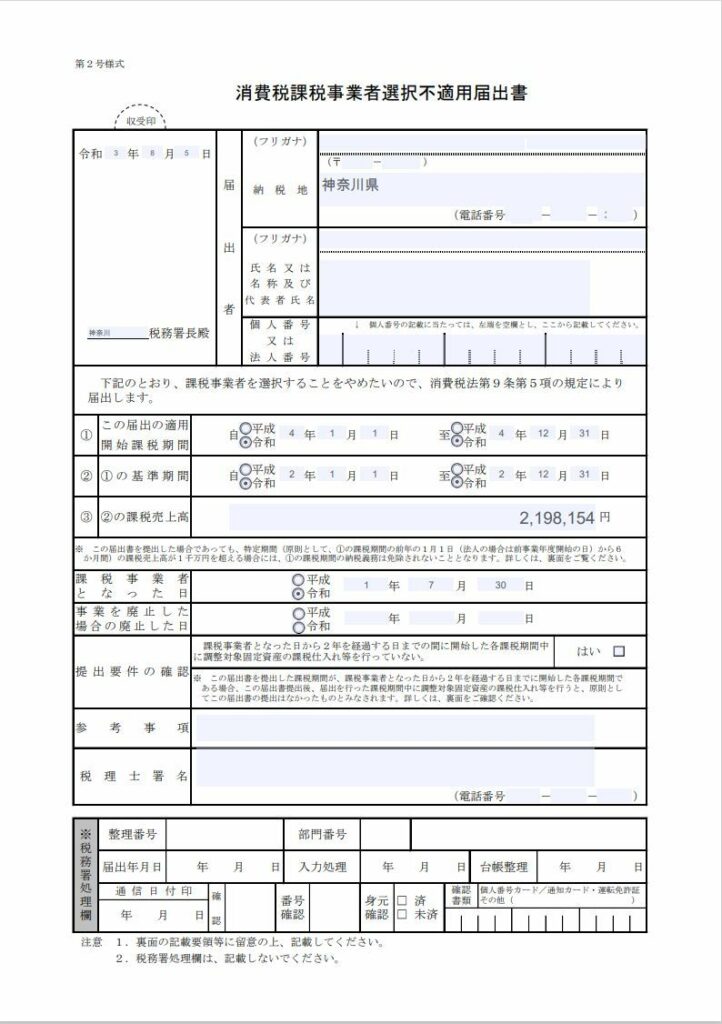

さて、その時期が近づいてきました。昨年の基準年度に1000万円以上の売り上げがないので4年目から簡易税制を採用します。このため消費税課税事業者選択不適用届をその前年3年目に提出することで、簡易課税を選択します。この手続きの準備を行います。

届出書の入手と書類作成

届出書は国税庁のホームページにあります。

国税庁 消費税課税事業者選択不適用届 手続きホームページ

形式はPDFで必要な個所を編集できるようになっています。記載する場所は

- 納税地には個人事業者は自分の住所、もしくは法人は登記住所

- 氏名は個人事業者の名前、もしくは登記法人名

- 個人番号は個人の場合マイナンバー、法人の場合、登記法人番号)

- 左上の申請年月日と申請先税務署名です。

- ①には、消費税課税をやめる会計年度を記載します。

- ②は基準年度、1期前の会計年度を記載します。

- ③は2の会計年度の売上金額を記載します。

- 課税事業者になった日は申請した時に記載した日にしました。

②基準年は下記を参照してください。

国税庁パンフレット・手引き 消費税関係概説 国税庁パンフレット・手引き 消費税関係詳細提出

提出は郵送でも可能のようですが所轄税務署に持参も可能です。